Nachdem sich die Aussicht für die europäische Gas-Versorgungssicherheit im Mai deutlich verbesserte, sind die aktuellen Entwicklungen besorgniserregend. Erst wird bekannt, dass sich die US-amerikanische LNG Export Kapazität auf absehbare Zeit eingeschränkt ist, dann kürzt Russland die Liefermengen über die wichtige Pipeline Nord Stream 1 deutlich.

Die Energiemarkt-Experten von Energy Brainpool analysieren in diesem Beitrag, ob und wie wir die europäischen Speicherziele für 2022 erreichen können. Dazu haben sie eine quantitative Szenarioabschätzung aufgestellt.

Hier sind die Vorgehensweise und die wichtigsten Ergebnisse zusammengefasst:

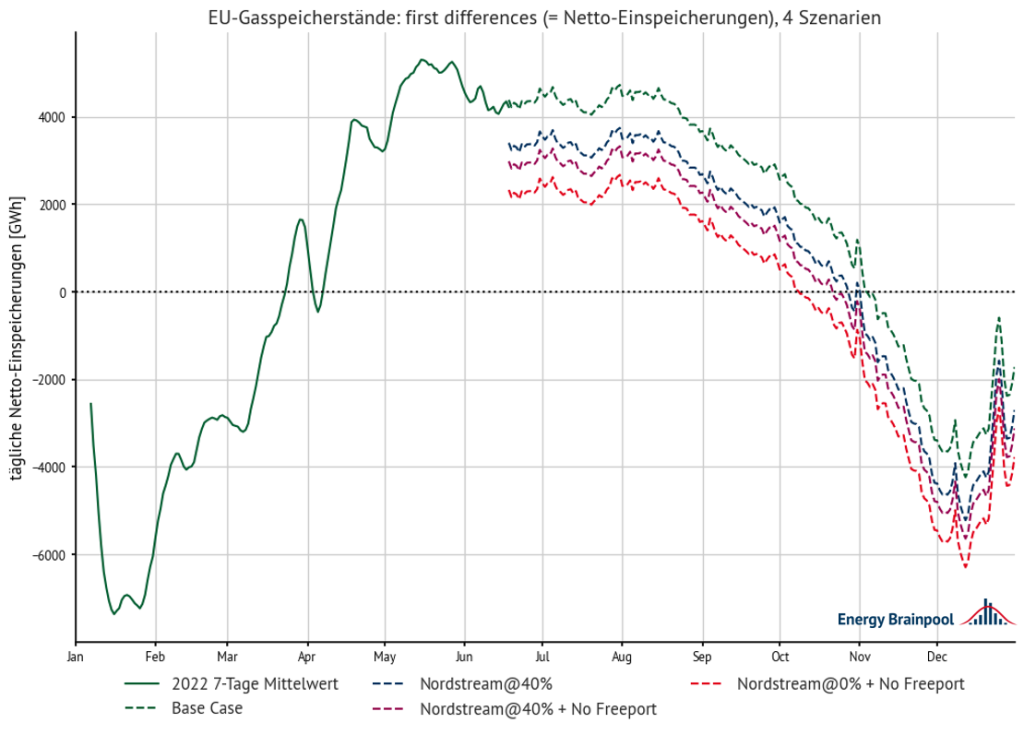

- Anhand historischer Gasspeicherdaten hat Energy Brainpool vier Szenarien für die europäischen Speicherziele bewertet. Diese berücksichtigen einen teilweisen oder vollständigen Ausfall der Nord Stream 1-Kapazität. Darüber hinaus beziehen sie die begrenzten LNG-Importe aus den USA ein, die aufgrund des Ausfalls der Freeport LNG Export Facility für den Großteil des verbleibenden Jahres entstanden sind.

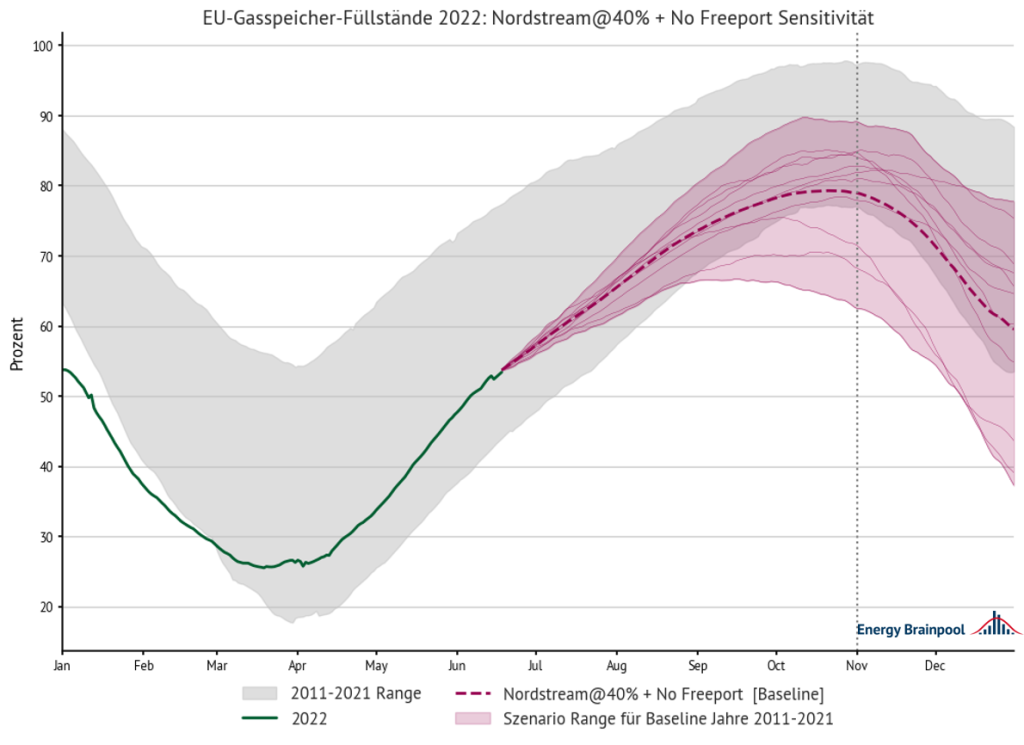

Abbildung 1: EU-Gasspeicher-Szenarien 2022, Quelle: eigene Berechnungen, GIE

- Unter der Annahme, dass die Ausfälle andauern und keine weiteren Maßnahmen ergriffen werden, um die Importe zu steigern oder die Nachfrage zu verringern, lässt sich zeigen, dass die EU im Durchschnitt ihr Ziel von 80 Prozent Speicherbefüllung bis zum 1. November 2022 verfehlen wird. Dabei gehen wir davon aus, dass die Pipelinedurchflüsse aus Nord Stream 1 bei 40 Prozent oder weniger bleiben und die Freeport LNG Terminal bis dahin nicht erhebliche Mengen exportiert.

- Die Schätzungen für den 1. November 2022 sind stark von externen Faktoren wie dem genauen Beginn der Heizsaison abhängig. Ein jahresübergreifender Vergleich historischer Nettoeinspeicherprofile zeigt, dass das Speicherniveau für das Status-quo-Szenario “Nordstream@40 % + No Freeport” bis zum 1. November 2022 wahrscheinlich um bis zu 7 Prozent von der mittleren Schätzung abweichen kann.

- Um bis zum 1. November ein Speicherniveau von 80 Prozent im Vergleich zum Status-quo-Szenario “Nordstream@40 % + No Freeport” zu erreichen, müssen die EU Staaten 99 GWh/Tag zusätzlich in die Speicher einspeisen. Bei einer Speicherquote von 90 Prozent erhöht sich dies auf zusätzliche 902,25 GWh/Tag.

Der ursprüngliche Ausblick im Mai

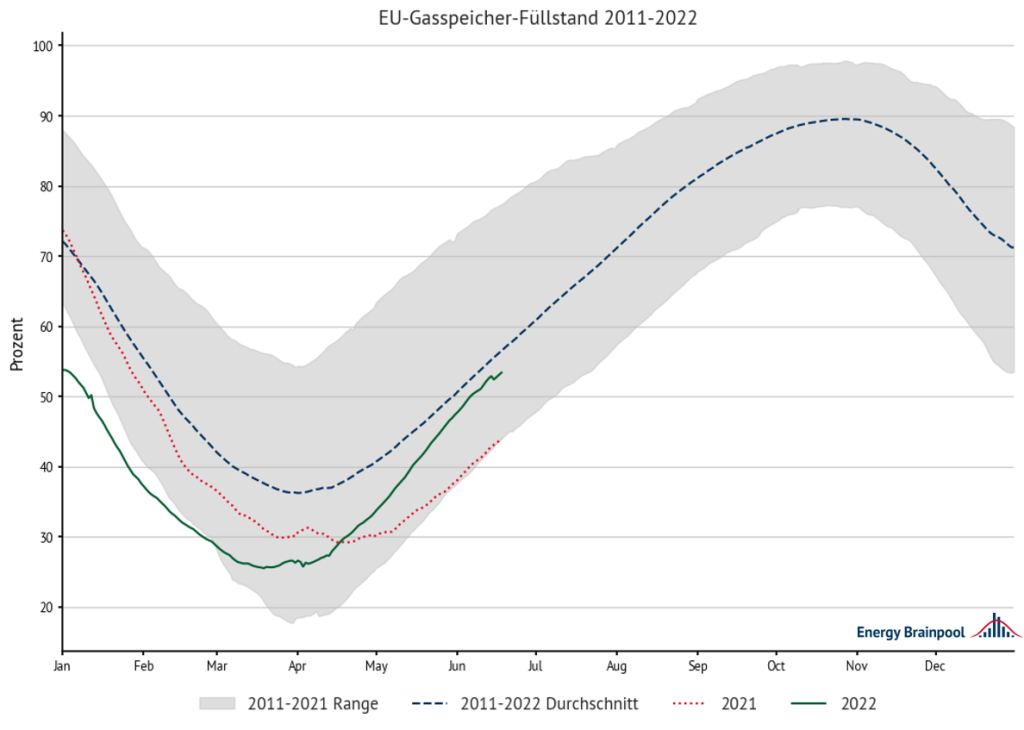

Nach den heftigen Turbulenzen im März und April 2022 schien sich die Lage auf den EU-Gasmärkten im Mai etwas zu beruhigen. Angesichts der Rekordeinfuhren von LNG nach Europa (über 40 TWh in den ersten sieben Tagen des Monats Mai), der weiterhin stabilen russischen Pipelineflüsse über Nord Stream 1 und der günstigen Wetterbedingungen entspannte sich die Lage bei der Befüllung der europäischen Gasspeicher erheblich.

Nach Angaben von Gas Infrastructure Europe sank das Defizit der Gasspeicher von sieben Prozentpunkten Anfang Mai auf nur noch zwei Prozentpunkte am Ende des Monats; im Vergleich zum Durchschnitt 2011–2021. Das Ziel eines durchschnittlichen Gasspeicherstandes von 80 Prozent und mehr am 1. November 2022 erschien damit immer wahrscheinlicher.

Die Märkte reagierten entsprechend: Die Frontmonat-Futures des europäischen Gaspreis-Benchmarks TTF schlossen am 1. Juni bei 84,40 EUR/MWh. Eine kleine Sensation: zum ersten Mal niedriger als zum Beginn des Krieges in der Ukraine am 24. Februar. Außerdem bildete sich ein signifikant positiver Spread zwischen den Sommer- und Winter-Kontrakten am Gasmarkt.

Abbildung 2: der EU-Gasspeicherfüllstand 2022, im Vergleich zu 2011–2022. Quelle: eigene Berechnungen, GIE

Feuer in einer LNG-Exportanlage, reduzierte Pipelineströme durch Nordstream – Wie viele Mengen gehen verloren?

In der zweiten und dritten Juniwoche 2022 änderte sich die Situation erneut dramatisch. Zunächst brach am 8. Juni 2022 in der US-LNG-Exportanlage in Freeport, Texas ein Feuer aus. Während der Betreiber zunächst force majeur für alle Ausfuhren bis Ende Juni erklärte, wurde die Angabe am 14. Juni 2022 aktualisiert und nun für alle Ausfuhren bis Ende September force majeur erklärt. Die Anlage soll bis “Ende 2022” wieder voll betriebsbereit sein. Auf die Freeport LNG Export Facility entfallen etwa 20 Prozent der gesamten LNG-Exportkapazität der USA.

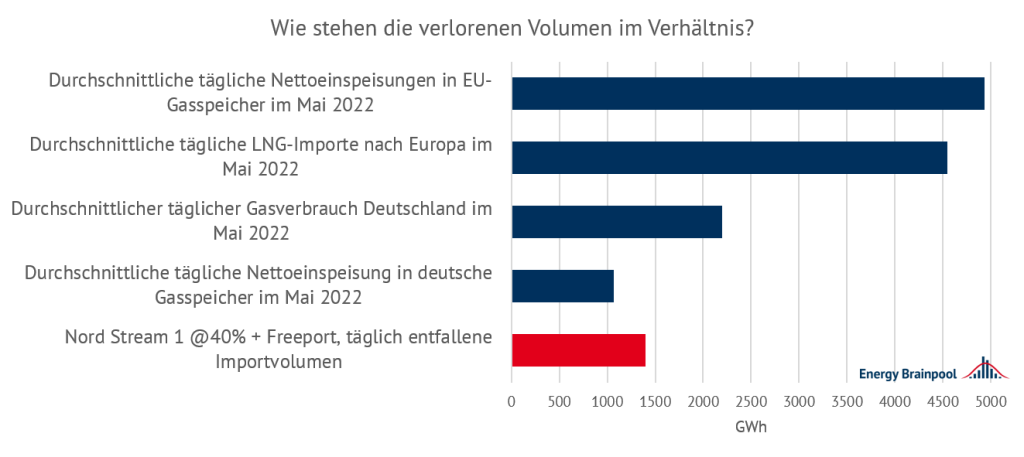

Sorge 1: Großteil der LNG-Mengen schon im März geliefert

Noch besorgniserregender für die europäischen Kunden ist, dass im März 2022 70 Prozent der von Freeport aus verschifften Mengen über den Atlantik an europäische Kunden (ohne die Türkei) geliefert wurden. Im März 2022 beliefen sich die LNG-Exporte von Freeport nach Europa auf insgesamt 1,22 bcm. Es wird geschätzt, dass die Exporte in den letzten Monaten weiter auf 1,3 bcm pro Monat gestiegen sind, was 420 GWh/Tag entspricht, die nun auf den europäischen Gasmärkten fehlen.

Sorge 2: technische Probleme an der Pipeline im Baltikum

Die zweite, noch beunruhigendere Nachricht kam am 14. Juni 2022 von Gazprom. Der russische Konzern verkündete, dass die Gasflüsse von Nord Stream 1 aufgrund technischer Probleme und fehlenden Reparaturgeräts in der baltischen Verdichterstation Protovaya auf 60 Prozent der Kapazität reduziert werden.

Einen Tag später, am 15. Juni 2022, aktualisierte Gazprom diese Einschätzung und reduzierte die Durchflussmenge auf 40 Prozent der Kapazität. Dadurch sinken die täglichen Gaszuflüsse nach Greifswald, Deutschland, von rund 167 bcm auf nur noch 67 bcm. Ein Verlust von 980 GWh/Tag. Vonseiten Gazprom gab es keine Information über die voraussichtliche Dauer des Ausfalls. Da der Schritt von den europäischen Entscheidungsträgern jedoch weithin als “politisch” angesehen wurde, kann davon ausgegangen werden, dass die Kürzungen vorerst dauerhaft sein werden.

Insgesamt reduzieren die beiden Ausfälle die europäischen Gasimporte um 1,4 TWh/Tag.

Abbildung 3: Wie stehen die verlorenen Gasmengen von Nord Stream 1 und Freeport im Verhältnis? Quelle: THE, GIE, Entso-G

Zwischenfazit und viele offene Fragen

Wenn man davon ausgeht, dass die Ausfälle andauern und keine zusätzlichen Maßnahmen zur Erhöhung der Importe oder zur Verringerung des Verbrauchs ergriffen werden: Wie wird sich dies auf die europäischen Gasspeicher für die kommenden Monate auswirken? Und wie empfindlich sind die Aussichten gegenüber Temperaturschwankungen und anderen jahresspezifischen Faktoren?

Europas Gas-Einspeicherprofil

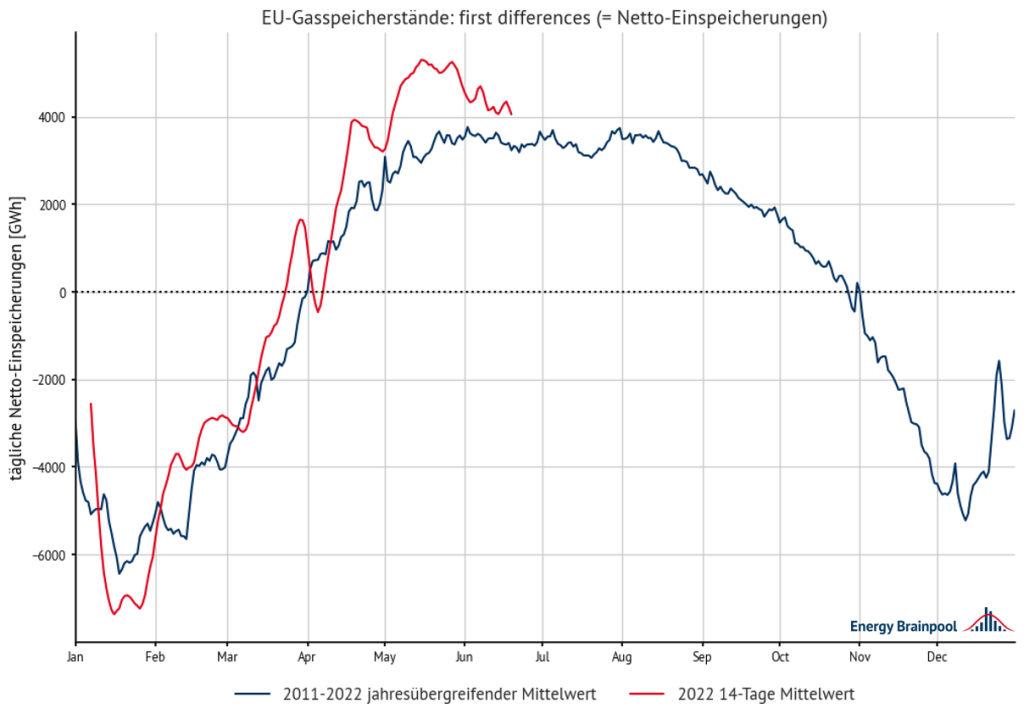

Um mögliche Speicherszenarien für den Rest des Jahres richtig einschätzen zu können, ist es wichtig, das historische Gaseinspeiseprofil zu berücksichtigen. Betrachtet man die erste Differenz der täglichen Speicherfüllstände und damit der täglichen Nettoeinspeisungen, so werden die historischen Ausmaße des Mai 2022 sichtbar, wo die 14-tägige Rate der Nettoeinspeisungen den jahresübergreifenden Mittelwert 2011–2021 um bis zu 2 TWh/Tag überstieg.

Abbildung 4: das EU-Gas-Netto-Einspeicherprofil, Quelle: eigene Berechnungen, GIE

Darüber hinaus: Betrachtet man das historische Profil der Netto-Einspeisungen, so kann man davon ausgehen, dass diese auch ohne die Kürzungen bei Freeport und Nord Stream 1 nicht noch weiter ansteigen würden. Denn in der Regel erreicht die Einspeisemenge von Juni bis Juli ihren Höchststand und bleibt dann weitgehend stabil. Ab Mitte August beginnen die Netto-Einspeisungen zu sinken, wenn der Sommer mit traditionell weniger intensiver Industrieproduktion endet und der Beginn der Heizperiode naht.

Nimmt man die zweite Differenz der täglichen Speicherfüllstände im historischen Mittel, also die tägliche Änderungsrate der Nettoeinspeicherungen, und wendet sie auf das Ausgangsniveau des aktuellen 14-tägigen Einspeichermittelwerts an, erhält man eine Schätzung der Nettoeinspeicherungen für den Rest des Jahres.

Basisschätzung plus drei Szenarien

Von dieser Schätzung, unserem “Base Case”, können wir die fehlenden Mengen auf Tagesbasis abziehen. Insgesamt formulieren wir neben unserer Basisschätzung drei Szenarien.

Abbildung 5: das EU-Gas-Netto-Einspeicherprofil: 4 Szenarien. Quelle: eigene Berechnungen, GIE

- “Base Case”:

14-tägiges Einspeicherniveau vor der Importreduktion, extrapoliert mit dem Jahresmittelwert der täglichen Änderungsrate der Netto-Einspeicherungen für den Zeitraum 2011–2022. - “Nordstream@40 %”:

“Base Case”: 980 GWh/Tag - “Nordstream@40 % + No Freeport”:

“Base Case”: (980 GWh/ Tag + 420 GWh/ Tag) - “Nordstream@0 % + No Freeport”:

“Base Case”: ((980 GWh/ Tag + 654 GWh/ Tag) + 420 GWh/ Tag)

Mit dem Blick auf das Datum, an dem die Nettoeinspeisung das erste Mal unter 0 GWh/Tag fällt, wird der Unterschied zwischen den Szenarien deutlich. Im “Base Case” fällt die Nettoeinspeisung zum ersten Mal am 4. November unter 0 GWh/Tag. Im Extremfall “Nordstream@0 % + No Freeport” geschieht dies am 9. Oktober, im Status quo Fall “Nordstream@0 % + No Freeport” am 22. Oktober.

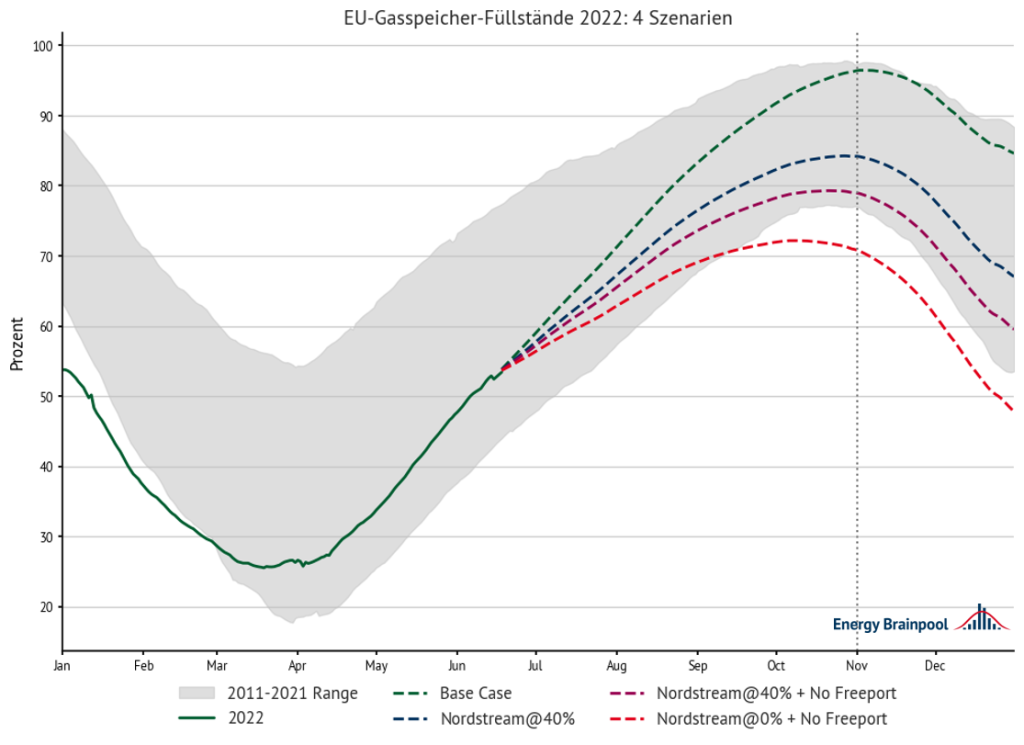

Resultierende Speicherstände

Wendet man die täglichen Nettoeinspeisungen auf den absoluten Speicherstand an und teilt sie durch die Gesamtkapazität, erhält man eine Schätzung der prozentualen Füllstands-Zeitreihen für alle Szenarien.

Abbildung 6: Europas Gasspeicherfüllstände 2022: 4 Szenarien, Quelle: eigene Berechnungen, GIE

Wie erwartet, würde das “Base Case”-Szenario mit unveränderten Stromflüssen bis zum 1. November zu einem Speicherstand von deutlich über 90 % führen. Der Verlust von 980 GWh/Tag spiegelt sich deutlich in den Ergebnissen wieder. Der erwartete Speicherstand im Vergleich zum “Base Case” sinkt um 12 Prozentpunkte 84 Prozent, was allerdings immer noch dem EU-Speicherziel von 80 Prozent bis zum 1. November entspricht.

Rechnet man jedoch den Verlust der Freeport-Exportanlage zu den reduzierten Mengen hinzu, wird das EU-Ziel verfehlt. Im Szenario “Nordstream40 % + No Freeport” erreichen die EU-Speicherziele 78,77 Prozent bis zum 1. November 2022 und zeigen im Allgemeinen einen sehr ähnlichen Verlauf wie die Werte für 2021. Bei einem vollständigen Ausfall der Nord Stream 1-Mengen würde die Situation jedoch zunehmend schwieriger werden. Da die Nettoeinspeisung Anfang Oktober 2022 unter 0 GWh/Tag fällt, sinkt die EU-Speicherquote bis zum 1. November auf 70,62 %.

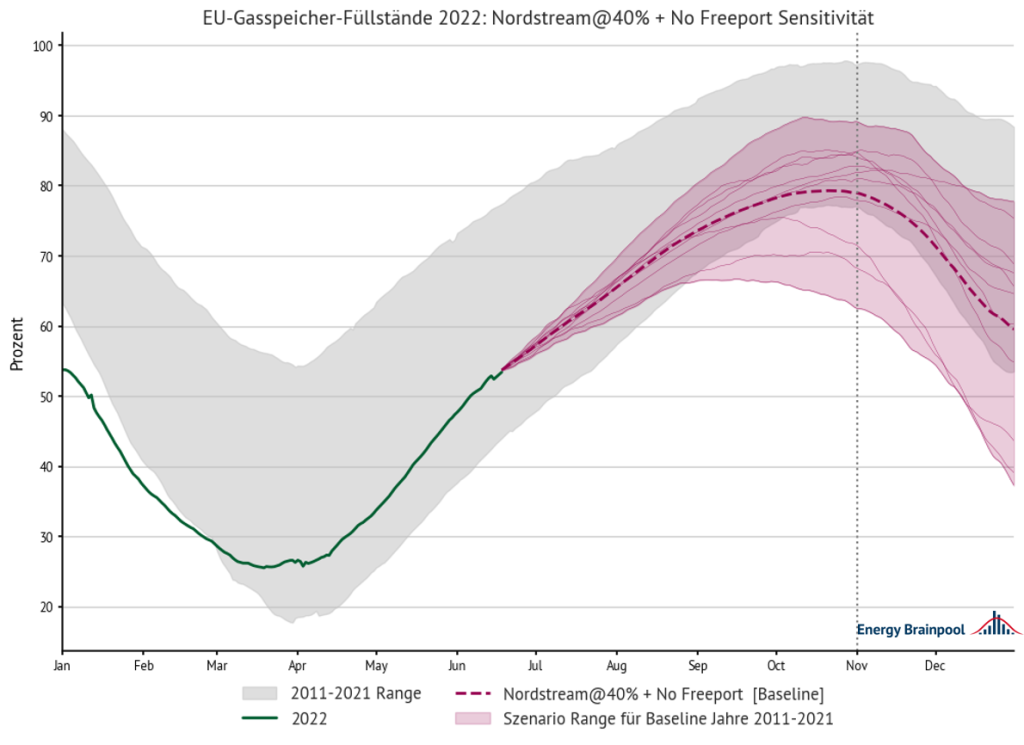

Sensitivität gegenüber Wetterjahren und anderen jahresspezifischen Faktoren

Die aktuellen Schätzungen wurden mit dem jahresübergreifenden Mittelwert der Änderungsrate der täglichen Nettoeinspeisungen 2011-2021 erstellt. Betrachtet man jedoch die Einspeiseraten der Sample-Jahre einzeln, lassen sich große Unterschiede im Tempo der Nettoeinspeisung sowie dem Beginn der Heizperiode und dem Scheitelpunkt der Füllstände erkennen. Wiederholt man die oben beschriebene Berechnung jedoch für jedes Sample-Jahr einzeln, so erhält man die folgenden Ergebnisse:

Abbildung 7: Baseline Status-quo-Fall, Sensitivität zu jahresspezifischen Faktoren, Quelle: eigene Berechnungen, GIE

Betrachtet man den Status-quo-Fall “Nordstream@40 % + No Freeport” mit einem Speicherfüllstand von 78 Prozent bis zum 1. November 2022, so zeigt sich, dass die Ergebnisse je nach Basisjahr zum Teil deutlich schwanken. In Extremfällen reicht der Speicherstand von fast 90 Prozent bis hin zu 63 Prozent am 1. November 2022. Diese “extremen” Schätzungen sollten jedoch mit Vorsicht betrachtet werden. Denn niedrige Einspeiseraten können zum Beispiel auch auf bereits volle Speicher zur Jahresmitte zurückzuführen sein. Der Kern der einzelnen Basisjahre schwankt zwischen 71 % und 85 %, also in einem Bereich von +/- 7 %.

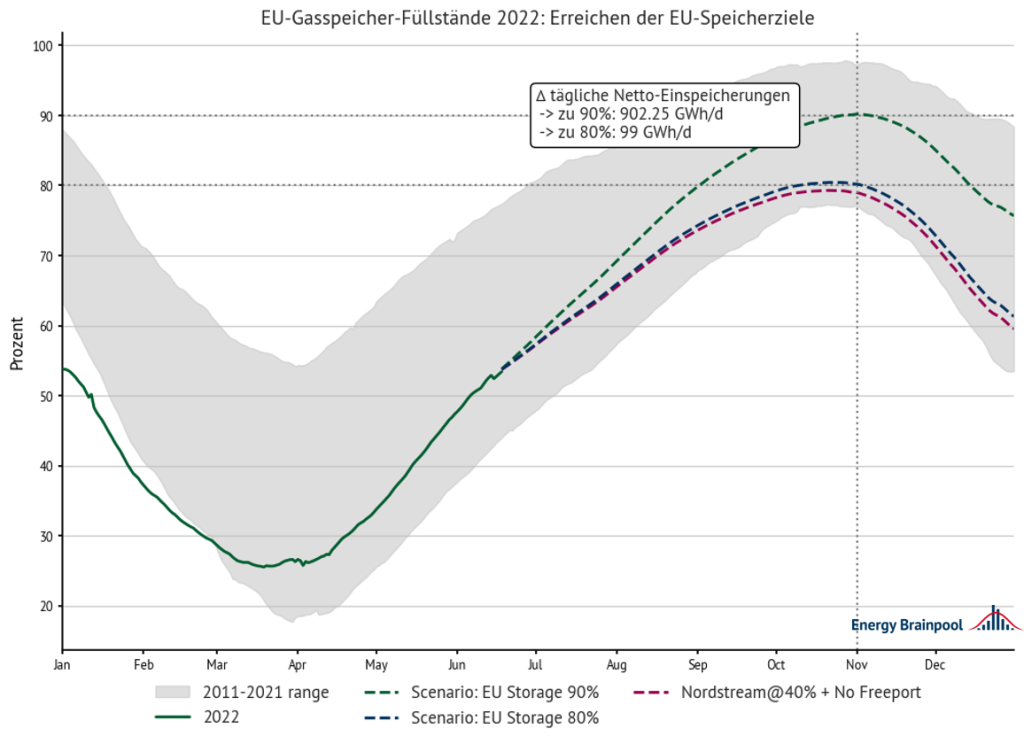

Was braucht es, um die EU-Speicherziele noch zu erreichen?

Wir wenden uns nun wieder dem Baseline Status quo Fall „Nordstream@40 % + No Freeport“ zu, den wir derzeit beobachten. Daraus lässt sich berechnen, wie groß das Delta der täglichen Einspeisungen sein muss, um das Ziel von 80 Prozent oder mehr zu erreichen, und anschließend die mögliche Wirkung von Gaseinsparungsmaßnahmen bis zum 1. November 2022 zu bewerten.

Abbildung 8: Wie können die Speicherziele erreicht werden? Überwindung des Defizits. Quelle: eigene Berechnungen, GIE

Zusammenfassung

Es lässt sich zeigen, dass die EU-Staaten vom 18. Juni bis zum 1. November 2022 ein Defizit von 99 GWh/Tag an Nettoeinspeisungen ausgleichen müssen, um das Speicherziel von 80 Prozent zu erreichen. Um das von der EU ursprünglich gesetzte Ziel von 90 Prozent zu erreichen, müssten täglich zusätzlich 902.25 GWh eingespeist werden.

Um diese Zahlen ins Verhältnis zu setzen: Laut Eurostat hatte die Europäische Union im Jahr 2020 einen Gesamtendenergieverbrauch von 10299 TWh Erdgas pro Jahr, also 28,21 TWh pro Tag. Darin enthalten ist auch Strom aus der Gaserzeugung. 7,36 TWh/Tag entfielen auf den Industriesektor, 8,02 TWh/Tag auf den Verkehrssektor und 12,82 TWh/Tag auf andere Sektoren einschließlich Haushalte und Dienstleistungen. Es ist jedoch anzumerken, dass vor allem im letztgenannten Sektor der Verbrauch aufgrund der Heizperiode stark in Richtung der Wintermonate verzerrt ist.

In welchen Sektoren die nötigen Mengen eingespart werden, liegt nun in der Hand der politischen Entscheidungsträger. Ein Erreichen des EU-Speicherziels von 80 Prozent scheint auch mit geringen Einschränkungen weiterhin machbar, sollten die Gaslieferungen aus Russland auf jetzigem Niveau verharren. Jedoch sollte beachtet werden, dass die voraussichtlichen Speichermengen noch deutlichen Schwanken können, besonders durch den Einfluss des Wetters und dem Beginn der Heizsaison.

23. Juni 2022

Hallo,

ich habe ein paar Fragen zum Artikel:

– warum wird immer mit einem Komplettausfall von Freeport ausgegangen und nicht von eine Wiederinbetriebnahme im September oder zum Ende des Jahres?

– Inwiefern werden die leeren Speicher auserhalb der EU zum Problem. Konkret woher wird die Ukraine ihr Gas im Winter bekommen?

– Kann im Winter im gewohnten Umfang LNG bezogen werden weil auch andere Länder LNG benötigen?

Viele Grüße

1. Juli 2022

Hallo Dieter,

herzlichen Dank für Ihre Fragen, die wir gern beantworten:

1. Warum wird immer mit einem Komplettausfall von Freeport ausgegangen und nicht von eine Wiederinbetriebnahme im September oder zum Ende des Jahres?

Freeport LNG selbst strebt der offiziellen Pressemitteilung nach die Aufnahme eines Teilbetriebs für Ende September an, volle Betriebsbereitschaft ab „Ende 2022“. Die Formulierungen sind allerdings vage.

Unter Berücksichtigung der Dauer für Verflüssigung, Verladung, Überschiffung und Regasifizierung nach dem Restart, sollten die Freeport Mengen demnach für die Speicherziele zu den Stichtagen 01.10 keine, und zum 01.11 maximal eine untergeordnete Rolle spielen, die wir in der Modellierung nicht berücksichtigen. Für Modellierungen einschließlich Q1 2023 sollten die LNG Mengen aus Freeport wieder in Betracht gezogen werden.

2. Inwiefern werden die leeren Speicher außerhalb der EU zum Problem. Konkret woher wird die Ukraine ihr Gas im Winter bekommen?

Zunächst musst der prozentuale Füllstand der ukrainischen Speicher mit Vorsicht betrachtet werden. Die Gasspeicher in der Ukraine sind nach GIE Daten aktuell zu 19.82 % gefüllt (Stand 26.06). Dies entspricht allerdings bereits 64.38 TWh, oder ca. 19 Prozent des jährlichen Gasbedarfs, da die Ukraine die größten Gasspeicher Europas unterhält. Zum Vergleich: Der aktuelle Füllstand der deutschen Gasspeicher (144.84 TWh) entspricht ca. 14.5 % des deutschen Jahresverbrauchs.

Für den Winter 2021/2022 lag das ukrainische Speicherziel bei 185 TWh, was einem Füllstand von 57 Prozent entspricht.

Woher die Ukraine über die kommenden Monate ihr Gas beziehen wird, hängt stark davon ab, ob und wie viel Gas von Gazprom in den folgenden Monaten durch die Ukraine leiten wird. Die Ukraine unterhält Pipelineverbindungen mit Polen, der Slowakei, Ungarn, Rumänien und Moldawien über die auch Gas importiert werden kann. Wie genau mögliche Importe strukturiert werden können und auch wie sich der ukrainische Gasverbrauch in diesem Winter unter Berücksichtigung der aktuellen Lage entwickeln wird, lässt sich zum aktuellen Zeitpunkt nur sehr schwer sagen.

3. Kann im Winter im gewohnten Umfang LNG bezogen werden, weil auch andere Länder LNG benötigen?

Ob LNG-Mengen, die nicht an langfristige Lieferverträge gebunden sind, ihren Weg nach Europa finden hängt grundsätzlich vom Gaspreis im Vergleich zu anderen Marktgebieten ab. Besonders LNG aus den USA kann flexibel in den asiatischen oder europäischen Raum verschifft werden, je nachdem welcher das höhere Preisniveau aufweist. Aktuell notiert der europäische Gaspreis Benchmark Kontrakt TTF am Terminmarkt etwa 10 EUR/MWh (ca. 8 Prozent) über dem asiatischen Benchmark Japan/Korea Marker für die besonders kritischen Monate Januar und Februar. Diese Differenz hat sich in den letzten Wochen allerdings immer weiter geschlossen. Wie sich die Preise im asiatischen Raum entwickeln hängt besonders von Temperatur des Winters, sowie der wirtschaftlichen Entwicklung in besonders Verbrauchsstarken Ländern wie China ab. Sollten sich beide Faktoren zu Ungunsten Europas entwickeln ist aufgrund den weitgehend gedeckelten Export Kapazitäten davon auszugehen, dass die europäischen Preise weiter steigen um das Rekord-Importniveau aufrecht zu erhalten, oder die gelieferten LNG Mengen sich tatsächlich reduzieren.

Wir hoffen, wir konnten Ihnen damit weiterhelfen.

Viele Grüße

Ihr Team von Energy Brainpool

21. Juli 2022

Ich verstehe die ganze Diskussion um das Gassparen nicht. Sollte die EU es z.B. schaffen 15% einzusparen, fällt Russland sicher ein Grund ein, die Lieferungen genau um diese Menge zu reduzieren. Damit dürfte dann wiederum das Preisniveau so ansteigen, dass es für Russland zu keinen größeren Mindereinnahmen führt. Ohne eine irgendwie geartete Einigung mit Russland ist jede Anstrengung der EU obsolet und kontraproduktiv.

Langfristig gesehen kann eine Industrienation wie Deutschland sowieso das aktuelle Gaspreisdelta zu anderen Industrienationen (insb. USA) nicht überleben. Es ist völlig naiv zu glauben, wir könnten langfristig ohne Russland als Energielieferant auskommen. Es geht dabei nicht nur um ein wenig Wohlstandsverlust, sondern um das wirtschaftliche Fundament des Staates. Und wenn Deutschland als Nettozahler in der EU ausfällt, ist auch die EU am Ende…was wiederum Russland freuen dürfte.

28. Juli 2022

Hallo Herr Arndt,

Vielen Dank für Ihren Kommentar!

Sicherlich ist es richtig, dass Gazprom/Russland die Karte des Monopolisten gerade ausspielt. Aber auch dieser Ansatz hat seine Grenzen.

Mit jedem Prozent weniger Anteil russischen Gases am europäischen Verbrauch sinkt auch die Marktmacht die Gaspreise in Europa zu diktieren.

Die Einnahmen Gazproms (Menge x Preis) werden also ab einem gewissen Punkt sinken.

Natürlich verfolgt Gazprom/Russland mit dem Reduzieren der Gasflüsse nicht nur ökonomische Interessen.

Umso mehr sollte daher beachtet werden, dass wir mit dem Reduzieren unseres Gasverbrauchs den Hebel Gazproms/Russlands reduzieren, sowohl auf die europäischen Gaspreise, als auch auf unsere Versorgungssicherheit Einfluss zu nehmen.

Zumindest so lange, bis wir den Bezug von Gas aus anderen Quellen erhöhen können.

Viele Grüße

Ihr Team von Energy Brainpool